O DEMONSTRATIVO DE RESULTADOS – DRE é uma ferramenta financeira obrigatória que deve ser formalmente publicada, sistematicamente, todos os meses do ano pelo gestor financeiro que é o responsável pela consolidação e análise. No DRE o gestor aponta suas considerações e recomendações para a diretoria sênior da empresa e acionistas.

O gestor financeiro deverá comparar os resultados planejados em orçamento para o ano fiscal versus o que foi efetivamente realizado no mês corrente e demonstrar tendências na evolução positiva ou negativa dos indicadores de performance da empresa com respectivos planos de ação corretiva ou de manutenção.

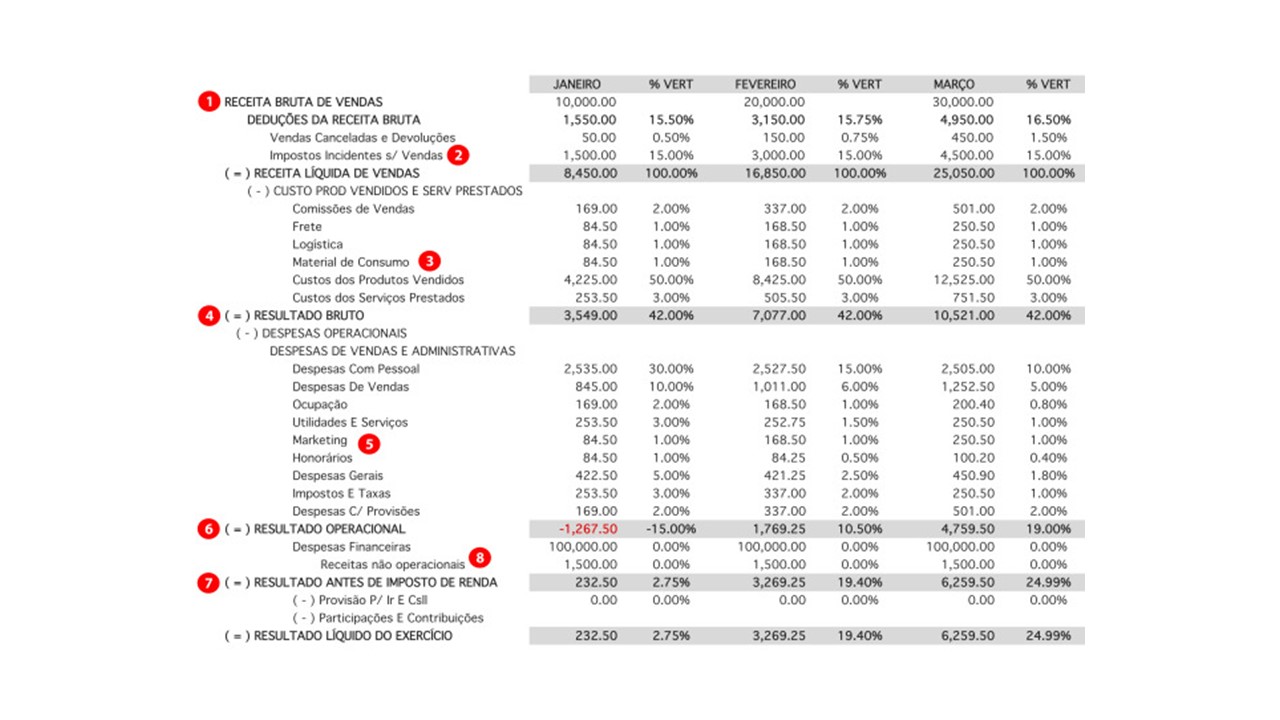

Ler e entender o DRE é extremamente simples. O DRE permite observar, no tempo, o progresso e tendências sobre as seguintes informações:

- Evolução das receitas de vendas separadas conforme as respectivas fontes de receita, segmentos de mercado e regiões;

- Incidência de impostos, acréscimos e reduções conforme engenharia fiscal;

- Composição dos custos relativos aos produtos ou serviços;

- Evolução ou deterioração da margem de contribuição. Permite também identificar seu principal ofensor no caso de deterioração;

- Despesas gerais da empresa e sua representatividade sobre a receita das vendas;

- Evolução e projeção do lucro da operação conforme as tendências observadas nos itens anteriores;

- Capacidade de geração de caixa e necessidade de redimensionamento preventivo da exigência de fluxo de caixa;

- Monitorar nível de endividamento ou estratégia de financiamento.

Os resultados são apresentados num formato padrão e complementados por percentuais calculados através da relação entre as diversas contas e a receita de vendas possibilitando uma análise de tendências.

- Análise Vertical, verifica quanto, percentualmente, cada conta de custo e despesa individualmente impacta no resultado de vendas. Ao longo dos meses o gestor deverá monitorar se os percentuais permanecem estáveis conforme orçado e identificar as contas ofensoras tomando medidas imediatas para colocá-las de volta nos parâmetros definidos pelo orçamento original da empresa.

- Análise Horizontal, verifica o impacto das contas de custos e despesas proporcionalmente ao aumento ou diminuição das receitas de vendas. A análise horizontal, monitora, mês a mês, a produtividade e a rentabilidade.

Contraditoriamente a sua importância e obrigatoriedade, a ferramenta do DRE é pouco utilizada pela maioria dos gestores e administradores de empresas. Os gestores que se identificam como financeiros, na maioria das vezes são tesoureiros que cuidam especificamente do contas a pagar e receber e nunca ouviram falar no DRE que é básico e de vital importância para gestão financeira da empresa.

PRIMEIRO PASSO: MAPEANDO E IDENTIFICANDO AS FONTES DE RECEITAS

Todas as fontes de receita deverão ser mapeadas e quantificadas conforme seu histórico de vendas e características do ciclo de vendas. As diferentes fontes são igualmente importantes, porque somadas, compõem o faturamento geral declarado e documentado no orçamento anual que foi aprovado para o ano fiscal.

Cada fonte de receita deverá obedecer a uma estratégia específica conforme sua característica. Existem fontes, por exemplo, que oferecem maior elasticidade e exigem um plano de ação mais agressivo para conquistar mercado – “market share”. Outras, exigem manutenção para garantir a receita recorrente, ou seja, a receita proveniente de clientes conhecidos e que compram frequentemente da empresa.

Se sua empresa está naquele seleto grupo que planeja seu destino, então deve concentrar-se primeiramente nas fontes de receita que tem a melhor chance de materialização, ou seja, as receitas recorrentes provenientes dos clientes ativos que compram da empresa com frequência.

A somatória das diversas fontes de receita forma a base para estabelecer as metas do plano de vendas que também contempla as políticas de preços praticados por tipo de canal.

O quadro abaixo auxilia na elaboração do plano de vendas que deverá estar em conformidade com o orçamento. É um exercício matemático portanto, não aceita chutes.

Cada fonte de receita tem seu ciclo de venda específico e exigem mais ou menos dedicação e acompanhamento entre a fase de prospecção do “lead”, qualificação até a fase final de conversão da oportunidade em vendas.

Existem fontes de receita que são resultado da conquista de novos segmentos de mercado ou de expansão regional. Nesse caso, há necessidade antecipada de investimentos para expansão da área de vendas, treinamento, marketing até que a receita seja capturada no volume desejado.

Existem fontes que são provenientes de produtos novos que enfrentam barreiras naturais de entrada no mercado, podendo comprometer momentaneamente as margens de contribuição até que ganhem volume de vendas suficiente para garantir sua rentabilidade.

Para cumprir os objetivos de crescimento sustentável no faturamento, sua empresa deverá ter obrigatoriamente projetos estratégicos específicos para cada fonte de receita identificada. Por exemplo:

- Aquisições

- Conquistar novos clientes

- Manter clientes existentes

- Vender mais para os clientes ativos

- Conquistar novos mercados

- Introduzir novos produtos

- Desenvolver novos canais de vendas

As decisões de investimento para contratação e expansão devem ter foco no impacto no EBITDA. Na prática, mesmo que impacte negativamente a margem de contribuição e o EBITDA no primeiro momento, o resultado das vendas no futuro devem projetar um EBITDA maior justificando assim o retorno sobre esse investimento. Nenhuma decisão deverá ser tomada sem conhecer ou projetar o impacto nele.

SEGUNDO PASSO: PROJETAR O FATURAMENTO OU RECEITA

Esse exercício deve ser conduzido por um gestor financeiro experiente que não aceita chute nem entusiasmo que não esteja fundamentado de forma factual. O líder financeiro deverá facilitar o processo conversando com as várias áreas que impactam nas receitas (áreas de vendas e marketing), custos (gerência de produtos) e despesas (gerência administrativa).

O líder do planejamento orçamentário deve observar os dados históricos que mostram a dinâmica das vendas sobre várias perspectivas:

- Segmentos de mercado

- Novos clientes ou novos canais de vendas

- Clientes existentes

- O crescimento em cada cliente individualmente

- Canais de vendas

- Parcerias estratégicas

- Regiões

- Novos produtos

- Produtos existentes

Ao mesmo tempo, conforme analisa os percentuais de crescimento para cada perspectiva, o líder financeiro deverá também questionar sobre os planos de marketing integrado a vendas que justifiquem tal crescimento. Se a empresa não tem nenhum fato novo e nenhum plano, tudo indica que seu crescimento será no máximo orgânico.

TERCEIRO PASSO: CALCULAR INCIDÊNCIA DE IMPOSTOS

A estrutura fiscal e tributária pode, ao mesmo tempo, melhorar a rentabilidade ou simplesmente inviabilizar os preços de seus produtos e serviços.

Na prática, a desordem tributária exige um planejamento ou engenharia que só poderá ser conduzido por um profissional tributarista experiente que acompanha as mudanças federais e estaduais e atualiza sistematicamente o cálculo dos impostos que impactam seus preços e consequentemente as receitas.

Os especialistas também podem recomendar modificações no regime tributário na qual sua empresa está inserida, inclusive recomendando a mudança da sede para outro estado motivado por leis regionais de incentivos fiscais. O tema tributário exige um profissional experiente. Não arrisque comprando livros ou pesquisando no Google.

Mesmo assistido por profissionais experientes, vale reforçar que os fiscais da receita não foram orientados para auxiliar sua empresa, e sim multá-la. A multa pode significar que boa parte dos seus lucros irão para o lixo, por exemplo, por uma interpretação ambígua da lei.

Operacionalmente, nunca tolere nenhuma não conformidade com a Lei para que não tenha que lidar com situações constrangedoras com fiscais da receita ou com autuações que muitas vezes são retroativas gerando multas e juros cumulativos que se transformam em passivos fiscais impagáveis.

Para a composição dos custos de produtos e serviços, normalmente existe uma conta de débito e crédito quando a cadeia produtiva paga o mesmo imposto de forma repetida. Esse cálculo deverá ser obrigatoriamente considerado no processo de precificação.

QUARTO PASSO: CALCULAR O CMV E MARGEM DE CONTRIBUIÇÃO

A composição dos custos, ou CMV – Custo das Mercadorias Vendidas – é essencial para formação de preços e apuração da margem de contribuição do produto ou serviço.

A margem apurada, ou contabilmente chamada de Margem de Contribuição, deve ser suficiente para pagar as despesas fixas da sede – “back office” – e principalmente gerar o lucro que foi combinado com o acionista no ato da ratificação do orçamento anual.

Simplifique a definição de custos e despesas. Custo é sempre variável e está associado diretamente ao produto ou serviço que será vendido. Despesa é fixa e representa o montante que sua empresa deverá pagar todo mês, obrigatoriamente, independente da geração de qualquer receita de vendas. Essa é a despesa da sede ou – “burn rate”. Refugue qualquer tentativa de rateio a abomine qualquer tentativa de implementação de custeio ABC. Despesa fixa é o pesadelo de qualquer empresa, por isso mantenha a simplicidade e, sobretudo, absoluto controle.

Os custos relacionados ao produto ou serviço normalmente tem a seguinte natureza: matéria prima, fornecedor, frete, embalagem, mão de obra diretamente relacionada a produção. Sempre que houver dúvidas se é custo ou despesa utilize como referência a definição na sua forma mais simples.

QUINTO PASSO: LISTAR AS DESPESAS FIXAS

Cada conta de despesa deve seguir com rigor os limites impostos pelo orçamento. Se sua empresa não tem orçamento anual e o resultado está entregue a sorte, tanto faz. Caso contrário considere uma conta de despesa como um cheque preenchido, sem nenhuma flexibilidade com relação a alteração do valor.

Além da definição dos valores, deve-se também definir níveis de alçadas para aprovação das despesas. Existem vários softwares de gestão – ERP – que contam com módulos chamados workflow que garantem a disciplina no processo.

É importante não gerar qualquer despesa que esteja fora do orçamento – uma vez gerada, deverá ser paga. Cada conta deve ter um dono, que responderá por seu controle.

As despesas normalmente são organizadas conforme sua natureza, por exemplo: despesas administrativas, despesas com vendas, despesas com marketing, salários e benefícios, despesas financeiras, etc.

A margem, e nunca o faturamento, é que define a saúde da operação. A matemática é simples e infalível. Se a margem da empresa está baixa, não caia na tentação simplista, preguiçosa e equivocada de cortar custos e despesas apenas.

Se sua empresa está cortando custos e despesas, é porque provavelmente parou de empreender e inovar. Normalmente, cortar custos é efeito e não a causa dos seus problemas. Na prática e na grande maioria dos casos, sua empresa parou de planejar, de empreender, de inovar e está colhendo os frutos podres da estagnação.

O DRE também aponta o resultado da negligência e da falta de estratégia que leva invariavelmente a deterioração.

O RESULTADO OPERACIONAL (LAIR OU EBITDA)

O resultado operacional mostra a capacidade da empresa em gerar caixa através da própria operação, sem contar com outros tipos de receitas como: valorização do dólar, receitas provenientes de prêmios de fornecedores, engenharia financeira, fiscal e tributária. Uma operação saudável possui margem de contribuição suficiente para pagar as despesas fixas e gerar caixa.

A capacidade de gerar caixa determina o “pulmão” da empresa para:

- Reinvestimentos em novos projetos estratégicos que impactam positivamente o EBITDA como compra de equipamentos, aumento da capacidade produtiva, aquisição de empresas com competências complementares, etc.;

- Pagar dividendos para os acionistas.

O valuation da empresa, que determina quanto valerá sua empresa numa eventual venda ou na busca por um sócio investidor, observa rigorosamente essas duas variáveis: investimentos e pagamento de dividendos. Investidores não gostam de empresas que não geram caixa. Também não gostam de empresas sem estratégia, que geram caixa é não investem para crescer, sugando os dividendos até a última gota.

O lucro da operação ajuda na priorização e decisão sobre as opções estratégicas e respectivos projetos estratégicos. Também auxiliam monitorando limites seguros de tomada de empréstimos para financiamento da operação.

A política de remuneração variável ou bônus também deverá ser atreladas ao resultado da empresa e só deverá ser ativada se o EBITDA combinado for atingido justificando assim o bônus por meritocracia.

A AW Consultores vem ajudando empresas, garantindo resultados e margens sustentáveis.

Fale conosco.